Value investing: une définition simple et courte

Le value investing est une stratégie d’investissement qui consiste simplement à acheter des actions dont le prix est inférieur à leur valeur intrinsèque. L’idée est de profiter de la sous-évaluation du marché pour réaliser une plus-value à long terme.

Cela semble facile, non ? Damodaran a utilisé le terme « investing for grown ups » pour expliquer et caricaturer ce type d’investissement, car il faut avoir une certaine maturité pour mettre en œuvre cette stratégie, par opposition à une stratégie d’investissement enfantine qui pourrait consister en un appétit de gains rapides et un caractère instable face aux fluctuations.

L’investissement axé sur la valeur a une histoire longue et riche, qui remonte aux années 1930, lorsque Benjamin Graham et David Dodd ont écrit le livre classique « The Intelligent Investor ». Graham et Dodd ont préconisé une approche d’investissement conservatrice et disciplinée, basée sur une analyse rigoureuse et une marge de sécurité. Ils ont également distingué deux types d’investisseurs axés sur la valeur : les passifs et les actifs. Les investisseurs passifs axés sur la valeur achètent un portefeuille diversifié d’actions bon marché et les conservent sur le long terme, tandis que les investisseurs actifs axés sur la valeur recherchent des situations particulières, telles que des fusions, des scissions ou des restructurations, qui peuvent libérer de la valeur (voir You can be a stock market genius: (even if you’re not too smart) : uncover the secret hiding places of stock market profits from Greenblatt).

Par conséquent, l’investissement axé sur la valeur repose sur quelques principes clés sur lesquels je développerai plus en détail ci-dessous :

Analyse fondamentale : il s’agit d’étudier les états financiers de l’entreprise, sa rentabilité, sa croissance, sa situation concurrentielle, sa capacité à générer des flux de trésorerie, sa valeur d’actifs et toutes les données fondamentales à votre disposition pour pouvoir déterminer une valeur intrinsèque correcte. de la société, qui peut être différente de sa valeur boursière. Ce processus de recherche et de lecture est ce qui va vous permettre de confirmer si l’entreprise vaut votre investissement ou non, c’est ainsi que vous vous familiariserez avec l’entreprise et sa viabilité à long terme, vous convainquant ainsi que vous n’avez pas besoin de la regarder. le cours de l’action pour les cinq prochaines années si nécessaire.

Théorie des marchés inefficaces : l’investissement axé sur la valeur repose sur l’idée que les marchés commettent des erreurs et que certaines actions sont valorisées en dessous de leur vraie valeur. Les investisseurs axés sur la valeur tentent d’exploiter ces erreurs en achetant des actions sous-évaluées et en les conservant jusqu’à ce que le marché se corrige.

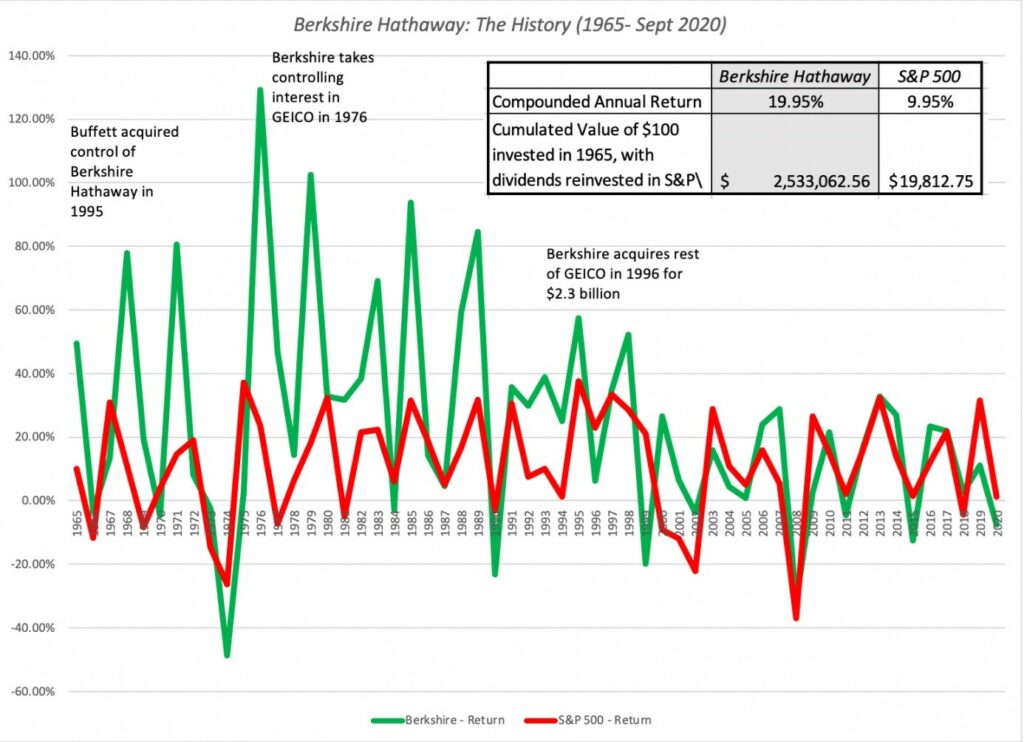

Source : Damodaran.

Berkshire Hathaway, la société de Buffett, est un exemple classique de l’inefficacité du marché dans sa capacité à estimer correctement la valeur des actions, et cela peut être souligné dans ce graphique : Berkshire Hathaway a été capable de composer un rendement annuel sur soixante ans. qui bat le S&P 500 (indice couramment utilisé pour représenter le marché boursier américain), prouvant que des rendements anormaux peuvent être générés en utilisant cette stratégie spécifique.

La marge de sécurité : c’est la différence entre le prix d’achat et la valeur intrinsèque de l’action. Plus la marge de sécurité est élevée, plus le risque de perdre de l’argent est faible. L’investisseur value cherche à acheter des actions avec une marge de sécurité suffisante pour se protéger contre les fluctuations du marché et les erreurs de valorisation qui sont malheureusement très courantes et doivent être prises en compte dans le cadre de la stratégie d’investissement value.

Temps : l’investissement axé sur la valeur est une stratégie à long terme qui nécessite de la patience et de la discipline. Les investisseurs axés sur la valeur ne se laissent pas influencer par les fluctuations du marché à court terme mais se concentrent sur la performance à long terme de l’entreprise. Il attend que le marché reconnaisse la véritable valeur de l’entreprise et que le cours de l’action s’ajuste en conséquence.

Même si je suis certain que l’investissement axé sur la valeur est la bonne façon d’investir pour un individu logique et calme, il est important de mentionner que les histoires d’investisseurs axés sur la valeur et leurs actions gagnantes, étayées par des chiffres sur l’efficacité de l’investissement axé sur la valeur, par rapport à d’autres philosophies, ne suffisent pas pour souligner que vous pouvez vous identifier comme un investisseur de valeur et échouer quand même.

C’est pourquoi il est de la plus haute priorité de consacrer suffisamment de temps à étudier cette école d’investissement dans l’espoir de pouvoir un jour, dans le meilleur des cas : défier les rendements annuels composés d’investisseurs légendaires. Et dans le pire des cas : ne pas devenir un investisseur raté et perdre une partie de votre capital.

Se qualifier de value investor, comme beaucoup de choses dans la vie, doit être mérité grâce à un travail acharné et à des erreurs bien apprises.

17/01/2024