NVIDIA (NVDA) est-il surévalué ? (spoilers : oui)

Tout d’abord, je voudrais dire que j’apprécie personnellement les produits NVIDIA car leurs GPU sont un produit que je connais, et c’est le cas depuis probablement plus d’une décennie. Maintenant, mon expérience avec leurs produits est assez simple : une qualité supérieure à un prix élevé. Le prix reflète-t-il la vraie valeur du produit ? Mon avis tendrait vers un non, même si j’apprécie leurs produits et leur capacité à innover dans l’ambiance gaming. Quoi qu’il en soit, si je voulais un GPU prix/valeur, je préférerais me pencher sur celui d’AMD, mais ce n’est que mon avis sur le sujet et d’après ce que je sais, cette simple déclaration pourrait vraiment semer le chaos sur les forums techniques et a fait l’objet de débats. pour un certain temps.

Maintenant que vous savez que je n’ai aucun parti pris envers NVIDIA et que je regarde l’entreprise d’un œil critique, vous pouvez comprendre que je l’ai vu développer des stratégies marketing pour pousser ses nouveaux GPU à des prix colossaux et les justifier en soulignant que le Les performances de traçage de rayons, le DLSS et la capacité coût-énergie sont des arguments solides qui établissent que le prix en vaut la peine.

Je comprends et respecte leur alignement, néanmoins les leçons passées concernant l’entreprise m’ont appris qu’elles sont accommodées de promesses creuses. Quand je parle de promesses non respectées, je pense particulièrement à ces dernières années de boom concernant la demande de GPU, et au fait que les actionnaires étaient convaincus par les communiqués de presse et les communications que NVIDIA allait capitaliser sur cette demande pour augmenter le volume des ventes et ajuster les prix globaux pour être plus accessible (et s’aligne davantage sur le rapport qualité/prix).

Vous vous demandez probablement si cet article est une analyse boursière de NVDIA à l’ère de l’IA, pourquoi est-ce que je prends la peine de parler des GPU et des problèmes de communication ? Parce que les GPU de jeu étaient autrefois leur segment principal et que la communication sur leur capacité à s’adapter à la demande est quelque chose d’inquiétant et on pourrait penser que le marché a peut-être surévalué la capacité de NVIDIA à s’adapter suffisamment pour couvrir la demande de Produits d’intelligence artificielle et applications potentielles.

Vous vous demandez probablement si cet article est une analyse financière de NVDIA à l’ère de l’IA, pourquoi est-ce que je prends la peine de parler des GPU et des communications non fiables ?

Parce que les GPU de jeu étaient autrefois leur segment principal et que la communication sur leur capacité à s’aligner sur la demande est quelque chose d’inquiétant et on pourrait penser que le marché a peut-être surévalué la capacité de NVIDIA à s’adapter suffisamment pour couvrir la demande de Produits d’intelligence artificielle et applications potentielles.

On pourrait même aller plus loin et voir les choses à contre-courant : existe-t-il une possibilité que le sentiment général concernant les technologies d’IA soit légèrement trop optimiste ?

Voici quelques raisons potentielles pour lesquelles la demande en IA pourrait ne pas être aussi massive qu’on pourrait l’espérer :

- Hype et spéculation : il pourrait y avoir un battage médiatique excessif et des spéculations autour des technologies d’IA, conduisant à des attentes exagérées quant à ses capacités et à son potentiel de marché. Si ce battage médiatique ne se traduit pas par des résultats tangibles correspondants ou si la technologie ne produit pas les résultats escomptés, cela pourrait entraîner une correction des valorisations.

- Retour sur investissement incertain : Même si l’IA a un immense potentiel pour transformer les industries et stimuler l’innovation, le retour sur investissement (ROI) réel des projets d’IA peut ne pas toujours répondre aux attentes. Si les entreprises investissent massivement dans des initiatives d’IA sans obtenir les résultats souhaités, cela pourrait susciter un scepticisme quant à la valeur réelle et à la durabilité de la technologie de l’IA.

- Saturation du marché : à mesure que de plus en plus d’entreprises entrent sur le marché de l’IA, la concurrence s’intensifie, entraînant une saturation dans certains segments ou une offre excédentaire de solutions d’IA. Cela pourrait faire baisser les prix et les marges, rendant difficile pour les entreprises de justifier des valorisations élevées basées uniquement sur les revenus liés à l’IA.

- Préoccupations réglementaires et éthiques : les préoccupations concernant la confidentialité des données, les biais algorithmiques et le contrôle réglementaire pourraient freiner les perspectives de croissance des technologies d’IA. Si les contraintes réglementaires augmentent ou si l’opinion publique s’écarte de l’IA en raison de préoccupations éthiques, cela pourrait entraver l’adoption et la commercialisation des solutions d’IA, ce qui aurait un impact sur leur valeur perçue.

- Limites technologiques : malgré des progrès significatifs, les technologies d’IA ont encore des limites et des défis à surmonter, tels que la robustesse, l’interprétabilité et l’évolutivité. Si ces limites deviennent plus apparentes ou si les avancées dans la recherche sur l’IA ne se concrétisent pas comme prévu, cela pourrait tempérer l’enthousiasme et les valorisations dans le domaine de l’IA.

- Ralentissement économique : les ralentissements économiques ou les incertitudes mondiales peuvent affecter les priorités d’investissement et les dépenses discrétionnaires consacrées aux initiatives d’IA. Si les entreprises privilégient les mesures de réduction des coûts plutôt que les investissements stratégiques à long terme en période de ralentissement économique, cela pourrait ralentir la croissance du marché de l’IA et conduire à une réévaluation de sa valorisation.

Pour une approche intéressante du sujet, je considère qu’il serait très utile de comparer le boom boursier lié à l’IA (Intelligence Artificielle) au boom et au krach ultérieur de la bulle Internet à la fin des années 1990 et au début des années 2000.

Comme vous le savez, à la fin des années 1990, il y avait un niveau extraordinaire de battage médiatique et de spéculation autour des actions liées à Internet. De nombreuses entreprises avec peu ou pas de bénéfices ont connu une croissance exponentielle du cours de leurs actions en fonction des attentes de rentabilité future.

De même, il y a eu beaucoup de battage médiatique et de spéculation autour des technologies d’IA, les investisseurs investissant de l’argent dans des entreprises impliquées dans le développement de l’IA, indépendamment de leur rentabilité ou de leurs sources de revenus actuelles. La promesse de l’IA de révolutionner les industries a conduit à des valorisations élevées des actions liées à l’IA, ce qui peut signifier une chose : à ce jour, le marché valorise-t-il correctement NVDIA ?

Vous comprenez certainement que les valorisations des actions Internet ont atteint des niveaux insoutenables à la fin des années 1990, avec des ratios cours/bénéfice atteignant des sommets astronomiques. De nombreuses sociétés se négociaient à des valorisations dépassant de loin leur valeur intrinsèque.

Boom de l’IA : De même, les valorisations des actions liées à l’IA ont atteint des niveaux élevés, certaines sociétés se négociant à des ratios cours/bénéfice élevés par rapport à leur potentiel de bénéfices. Les investisseurs sont souvent prêts à payer un supplément pour s’exposer à la croissance potentielle des technologies de l’IA.

Comportement des investisseurs :

Bulle Internet : pendant la bulle Internet, les investisseurs ont fait preuve d’un comportement spéculatif, recherchant les actions Internet de haut vol sur la base de leur dynamique plutôt que de leur analyse fondamentale. De nombreux investisseurs se concentraient sur les gains à court terme plutôt que sur la viabilité à long terme des entreprises dans lesquelles ils investissaient.

Boom de l’IA : Dans le boom actuel de l’IA, il existe également un certain degré de comportement spéculatif, les investisseurs affluant vers les actions liées à l’IA sur la base de la promesse d’une croissance future et d’une innovation technologique. Cependant, il existe également une meilleure compréhension des technologies sous-jacentes à la révolution de l’IA, ce qui conduit à des décisions d’investissement plus éclairées.

Correction du marché :

Bulle Internet : L’éclatement de la bulle Internet a entraîné une correction significative du marché, de nombreuses actions Internet ayant connu de fortes baisses de valeur. Les entreprises présentant des fondamentaux fragiles et des modèles économiques non durables ont été particulièrement touchées, entraînant des pertes généralisées pour les investisseurs.

Boom de l’IA : Même si des inquiétudes peuvent survenir quant à la durabilité des valorisations actuelles liées à l’IA, il reste à voir s’il y aura une correction du marché similaire à celle vécue lors de la bulle Internet. Des facteurs tels que les progrès technologiques continus, les évolutions réglementaires et les tendances plus larges du marché influenceront la trajectoire future des actions liées à l’IA.

Dans l’ensemble, s’il existe des similitudes entre le boom boursier lié à l’IA et la bulle Internet, il existe également des différences significatives en termes de technologies sous-jacentes, de dynamique de marché et de comportement des investisseurs. Il est essentiel que les investisseurs fassent preuve d’une diligence raisonnable approfondie et prennent en compte les fondamentaux à long terme des entreprises lorsqu’ils investissent dans des actions liées à l’IA.

Sur la base de ces considérations, il est possible que même si les derniers bénéfices de NVIDIA sont très impressionnants, le prix du marché ne reflète pas pleinement sa valeur intrinsèque en raison de facteurs tels que des attentes trop optimistes, le sentiment du marché ou des transactions spéculatives. Par conséquent, il est de notre devoir en tant qu’investisseurs de mener une analyse complète au-delà des seuls chiffres des bénéfices afin de prendre des décisions éclairées concernant le titre, et enfin de décider si le titre est actuellement surévalué en raison d’hypothèses erronées sur l’avenir et/ou si c’est parce que le titre est actuellement surévalué. est devenu un vecteur de folie, ce qui signifie que ce n’est qu’une question de temps avant que la bulle n’explose.

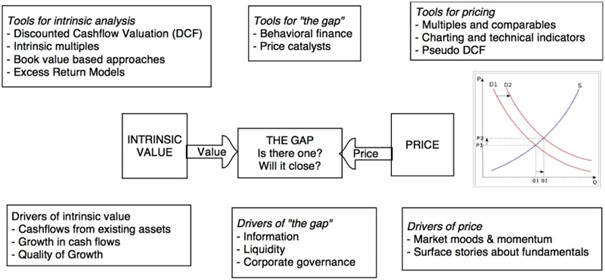

Si nous comprenons la distinction entre prix et valeur, l’idée selon laquelle le cours de l’action pourrait s’écarter considérablement de la valeur réelle de l’action est quelque chose que, en tant qu’investisseurs axés sur la valeur, nous redoutons vraiment dans la mesure où cela pourrait être symptomatique du cours de l’action. par des investisseurs irrationnels. Cela signifie que, aussi bonne que soit votre valorisation, elle pourrait être rejetée par la folie des grandeurs du marché, et signifie qu’en tant qu’investisseur axé sur la valeur, vous n’avez aucun avantage face à ces probabilités. Il est donc très important de comprendre quels sont les facteurs qui déplacent le stock. L’écart, tel qu’exposé dans l’illustration de Damodaran, doit être analysé pour décider si cet écart pourrait être trop important à notre goût, et dans le cas de NVDIA, j’estime que l’écart est de plus en plus grand, et que le prix actuel du titre est principalement motivé par la dynamique et un optimisme accru.

Néanmoins, il reste nécessaire de valoriser la valeur intrinsèque de l’entreprise pour prouver mon point de vue, et d’ajouter ce dernier point aux multiples raisons qui me permettent d’affirmer en toute sécurité à quel point le marché est devenu irrationel concernant NVIDIA.

Évidemment, il s’agit de mon modèle, utilisant mes propres hypothèses, je vous conseille donc totalement de faire votre propre évaluation, mais sans aucune surprise, le titre est largement surévalué et ne suit pas l’analyse fondamentale. Je dois mentionner que cette valorisation suit des attentes optimistes en matière de taux de croissance et cela ne justifie toujours pas une valorisation à 792$ par action.

D’après ce que je peux dire, le marché s’attend plutôt à un taux de croissance autour de 40 %, qui se dégradera lentement autour de 4 % au cours de la prochaine décennie, allant un peu trop loin dans la voie optimiste à mon avis.

Enfin, je voudrais conclure en affirmant que même si, en tant qu’investisseurs de valeur, nous ne jouons qu’avec ce que nous connaissons, notre approche tente d’être aussi proche que possible de la réalité et que le seul outil véritablement analytique dont nous disposons est Selon notre analyse fondamentale, NVDIA est une étude de cas intéressante où la valorisation est ignorée par le marché. Cela signifie que ce titre ne vit probablement plus selon les règles normales, et est principalement soumis à la spéculation, tout en ignorant totalement la nature fondamentale de la valeur intrinsèque et des flux de trésorerie futurs.

Comme l’a dit Graham, à court terme, le marché est une machine à voter. À l’heure actuelle, cet écart s’impose réellement puisque le marché a été « sauvé » par NVIDIA, mais à l’avenir, la balance montrera si l’évaluation que le marché a faite du titre est exacte ou non, ou si cette réalité le sera. Etre ignoré. Et même si l’écart prix/valeur se réduit ou non, existe-t-il un avenir dans lequel nous assisterons à un exemple exceptionnel de fondamentaux ignorés dans le processus de valorisation, poussant l’action vers la lune ?

À ce stade, soit le marché a des attentes irréalistes concernant les flux de trésorerie futurs, soit le titre est devenu un véhicule de spéculation et de folie. Dans les deux cas, je ne m’engagerai jamais dans la détention d’actions qui maintiennent leur trajectoire dans cette zone d’incertitude. Reconnaître que parfois vous n’avez pas d’avantage est une leçon importante.

Le temps nous dira si j’avais raison ou non sur le sujet et si une bulle IA a eu lieu, mais mon point de vue rationnel sur le sujet est que le cours de l’action NVIDIA devrait depuis longtemps subir une correction, mais comme je l’ai dit, le temps nous dira dire.

CB

29/02/2024